1. Pangkalahatang-ideya ng RSI Divergence

Ang Relative Strength Index (RSI) Ang divergence ay isang konsepto na ginagamit ng traders at mamumuhunan upang matukoy ang mga potensyal na pagbaliktad sa mga uso sa merkado. Pinagsasama nito ang mga konsepto ng RSI, a momentum oscillator na sumusukat sa bilis at pagbabago ng mga paggalaw ng presyo, na may prinsipyo ng divergence, isang sitwasyon kung saan ang presyo ng isang asset ay gumagalaw sa tapat na direksyon ng isang teknikal na tagapagpahiwatig. Nilalayon ng seksyong ito na ipakilala ang mga nagsisimula sa RSI Divergence, na nagpapaliwanag sa mga pangunahing kaalaman nito, kung paano ito gumagana, at ang kahalagahan nito sa pangangalakal.

1.1 Ano ang RSI?

Bago sumisid sa RSI divergence, mahalagang maunawaan ang Relative Strength Index (RSI) mismo. Binuo ni J. Welles Wilder Jr. noong 1978, ang RSI ay isang momentum oscillator na mula 0 hanggang 100 at ginagamit upang sukatin ang mga kondisyon ng overbought o oversold sa presyo ng isang asset. Ang isang karaniwang interpretasyon ay ang isang asset ay itinuturing na overbought kapag ang RSI ay higit sa 70 at oversold kapag ito ay mas mababa sa 30.

1.2 Pag-unawa sa Divergence

Nagaganap ang divergence kapag ang presyo ng isang asset ay gumagalaw sa kabaligtaran ng direksyon ng isang teknikal na indicator o isa pang punto ng data. Sa konteksto ng RSI, ang divergence ay maaaring maging isang malakas na signal na nagpapahiwatig na ang kasalukuyang trend ng presyo ay maaaring humina at isang potensyal na pagbaliktad ay maaaring nasa abot-tanaw.

- Bullish Divergence: Nangyayari ito kapag ang presyo ay lumilikha ng mas mababang mababang, ngunit ang RSI ay bumubuo ng mas mataas na mababa. Iminumungkahi nito na habang ang presyo ay bumababa, ang pababang momentum ay bumababa, na nagpapahiwatig ng isang potensyal na pataas na pagbaliktad.

- Bearish Divergence: Sa kabaligtaran, ang bearish divergence ay nangyayari kapag ang presyo ay tumama sa isang mas mataas na mataas, ngunit ang RSI ay gumagawa ng isang mas mababang mataas. Ito ay nagpapahiwatig na sa kabila ng pagtaas ng presyo, ang pagtaas ng momentum ay kumukupas, na maaaring humantong sa isang pababang pagbaliktad.

1.3 Kahalagahan ng RSI Divergence sa Trading

Ang RSI Divergence ay pinahahalagahan ng traders para sa ilang kadahilanan:

- Predictive Value: Maaari itong magbigay ng maagang babala ng mga senyales ng isang potensyal na pagbabago ng trend, na nagpapahintulot traders upang ayusin ang kanilang mga posisyon nang naaayon.

- Panganib pamamahala: Sa pamamagitan ng maagang pagtukoy sa mga potensyal na pagbaligtad, tradeMaaaring magtakda ang rs ng mas mahigpit na stop loss at mas epektibong pamahalaan ang kanilang panganib.

- Masaklaw na karunungan: Maaaring gamitin ang RSI Divergence sa iba't ibang kundisyon ng merkado at nalalapat sa isang malawak na hanay ng mga instrumento sa pananalapi, kabilang ang stock, forex, mga kalakal, at cryptocurrencies.

| tampok | paglalarawan |

| Uri ng Tagapagpahiwatig | Momentum Oscillator |

| Pangunahing Layunin | Tukuyin ang mga potensyal na pagbabago ng trend sa pamamagitan ng pagtukoy ng pagkakaiba sa pagitan ng paggalaw ng presyo at mga pagbabasa ng RSI. |

| Mga Karaniwang Threshold | Overbought (>70), Oversold (<30) |

| Uri ng Divergence | Bullish (Presyo ↓, RSI ↑), Bearish (Presyo ↑, RSI ↓) |

| Paggamit | Mga stock, Forex, Mga Kalakal, Cryptocurrencies |

| Kahalagahan | Predictive na halaga para sa mga pagbaliktad, pamamahala sa panganib, kagalingan sa maraming bagay |

2. Proseso ng Pagkalkula ng RSI

Ang pag-unawa sa kalkulasyon sa likod ng Relative Strength Index (RSI) at pagtukoy ng divergence ay nangangailangan ng hakbang-hakbang na diskarte. Hinahati-hati ng seksyong ito ang proseso sa mga mapapamahalaang bahagi, tinitiyak na mauunawaan ng mga nagsisimula kung paano kalkulahin ang RSI at pagkatapos ay makilala ang mga senyales ng divergence. Ang RSI mismo ay isang momentum oscillator, na sumusukat sa bilis at pagbabago ng mga paggalaw ng presyo sa loob ng isang partikular na panahon, karaniwang 14 na araw.

2.1 Pagkalkula ng RSI

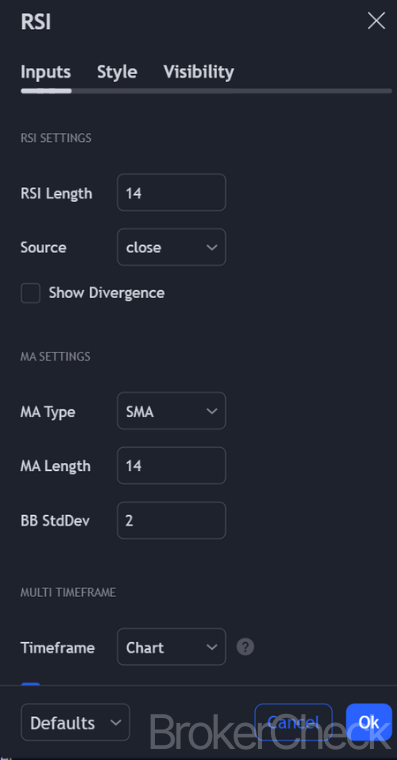

Ang pagkalkula ng RSI ay nagsasangkot ng ilang mga hakbang, na tumutuon sa average na mga pakinabang at pagkalugi sa isang tinukoy na panahon, na tradisyonal na nakatakda sa 14 na mga panahon. Narito ang isang pinasimple na breakdown:

- Piliin ang Panahon: Ang karaniwang panahon para sa pagkalkula ng RSI ay 14, na maaaring mga araw, linggo, o anumang time frame ang tradepinipili ni r.

- Kalkulahin ang Average na Mga Nadagdag at Pagkalugi: Para sa napiling panahon, kalkulahin ang average ng lahat ng mga nadagdag at natalo. Sa unang pagkalkula, buod lamang ng lahat ng mga nadagdag at natalo, pagkatapos ay hatiin sa tuldok (14).

- Pakinisin ang Pagkalkula: Pagkatapos kalkulahin ang paunang average na pakinabang at pagkalugi, ang mga kasunod na kalkulasyon ay pinapakinis sa pamamagitan ng pagkuha sa nakaraang average, pagpaparami nito sa 13, pagdaragdag ng kasalukuyang pakinabang o pagkawala, at pagkatapos ay paghahati sa kabuuan ng 14.

- Kalkulahin ang Relative Strength (RS): Ito ang ratio ng average na pakinabang sa average na pagkawala.

- Kalkulahin ang RSI: Gamitin ang formula (RSI = 100 – \frac{100}{1 + RS}), kung saan ang RS ay ang Relative Strength.

| Hakbang | paglalarawan |

| 1. Piliin ang Panahon | Karaniwang 14 na panahon; tukuyin ang timeframe para sa pagkalkula ng RSI. |

| 2. Average na Nadagdag/Pagkalugi | Kalkulahin ang average ng lahat ng mga nadagdag at pagkalugi sa buong panahon. |

| 3. Makinis na Pagkalkula | Gumamit ng mga nakaraang average para sa patuloy na pag-update ng RSI, na pinapakinis ang data. |

| 4. Compute RS | Ang ratio ng average na pakinabang sa average na pagkawala. |

| 5. Kalkulahin ang RSI | Ilapat ang RSI formula upang matukoy ang halaga ng indicator. |

3. Mga Pinakamainam na Halaga para sa Pag-setup sa Iba't ibang Timeframe

Pagpili ng pinakamainam na halaga para sa RSI Ang pag-setup sa iba't ibang timeframe ay mahalaga para sa pag-maximize ng pagiging epektibo nito sa mga diskarte sa kalakalan. Ang seksyong ito ay gumagabay sa mga nagsisimula sa pamamagitan ng pagpili ng pinakamahusay na mga parameter para sa RSI at pag-unawa kung paano nakakaapekto ang mga pagpipiliang ito sa pagganap ng tagapagpahiwatig sa iba't ibang mga kondisyon ng merkado.

3.1 Mga Karaniwang Setting ng RSI

Ang karaniwang setting para sa Relative Strength Index (RSI) ay 14 na panahon, na maraming nalalaman at malawakang ginagamit sa maraming asset at timeframe. Gayunpaman, ang pagsasaayos ng panahon ay maaaring mag-fine-tune sa sensitivity ng indicator:

- Mas Maiikling Panahon (hal., 9 o 10): Taasan ang sensitivity, na ginagawang mas reaktibo ang RSI sa mga pagbabago sa presyo. Ito ay kapaki-pakinabang para sa panandaliang pangangalakal o scalping, dahil maaari nitong i-highlight ang mga mas panandaliang trend at pagbabalik-tanaw nang mas mabilis.

- Mas Mahabang Panahon (hal., 20 o 25): Bawasan ang sensitivity, pinapakinis ang pagbabagu-bago ng RSI. Ang diskarte na ito ay nababagay sa mga pangmatagalang diskarte sa pangangalakal, na nagbibigay ng mas malinaw na pagtingin sa pangkalahatang direksyon ng trend nang walang ingay ng panandaliang paggalaw ng presyo.

3.2 Pagsasaayos para sa Iba't ibang Timeframe

Maaaring mag-iba ang pinakamainam na setting ng RSI depende sa timeframe ng trading:

- Day Trading (Short-term): Para sa araw traders, ang paggamit ng mas maikling panahon ng RSI (hal., 9 hanggang 10) ay maaaring maging mas epektibo. Ang setting na ito ay tumutulong sa pagkuha ng mabilis, makabuluhang paggalaw, tulad ng mga ito traders ay mas interesado sa panandaliang pagkilos ng presyo.

- Swing Trading (Medium-term): Ugoy tradeMaaaring makita ng rs na mas angkop ang karaniwang 14-period na RSI o bahagyang na-adjust na mga halaga (hal., 12 o 16). Nag-aalok ang mga setting na ito ng balanse sa pagitan ng sensitivity at ng kakayahang mag-filter ng ingay sa merkado, na umaayon nang maayos sa medium-term na katangian ng swing trading.

- Posisyon Trading (Matagal): Para sa posisyon traders, ang mas mahabang panahon ng RSI (hal., 20 hanggang 25) ay maaaring magbigay ng mas mahusay na mga signal. Binabawasan ng mga setting na ito ang pagiging sensitibo ng RSI sa mga panandaliang pagbabago sa presyo, na tumutuon sa pinagbabatayan na lakas ng trend at nag-aalok ng mas malinaw na mga signal para sa mga pangmatagalang pagsasaayos ng posisyon.

3.3 Divergence Detection sa Iba't ibang Timeframe

Ang pagtuklas ng pagkakaiba-iba ng RSI ay nakasalalay din sa napiling timeframe at mga setting:

- Mga Panandaliang Timeframe: Nangangailangan ng mas madalas na pagsubaybay at isang mas mabilis na reaksyon sa mga signal ng divergence, dahil sa tumaas na ingay sa merkado at mas mataas na bilang ng mga maling signal.

- Mga Pangmatagalang Timeframe: Karaniwang mas maaasahan ang mga signal ng divergence ngunit hindi gaanong madalas mangyari. TradeKailangang maging matiyaga ang rs at maaaring gumamit ng mga karagdagang tool sa pagkumpirma upang patunayan ang mga signal ng pagkakaiba-iba bago kumilos.

3.4 Mga Praktikal na Tip para sa Pag-set Up ng RSI Divergence

- Eksperimento sa Mga Setting: TradeDapat mag-eksperimento ang rs sa iba't ibang panahon ng RSI upang mahanap ang pinakamainam na setting na tumutugma sa kanilang istilo ng pangangalakal at sa pagkasumpungin ng asset na kanilang kinakalakal.

- Gumamit ng Karagdagang Kumpirmasyon: Anuman ang tagal ng panahon, ang paggamit ng mga karagdagang indicator o mga diskarte sa pagsusuri para sa kumpirmasyon ay maaaring mapahusay ang pagiging maaasahan ng mga signal ng pagkakaiba-iba.

- Isaalang-alang ang Kondisyon ng Market: Maaaring mag-iba ang bisa ng mga partikular na setting ng RSI sa iba't ibang kundisyon ng market (hal., trending vs. range-bound markets), kaya napakahalagang ayusin ang mga setting batay sa kasalukuyang dynamics ng market.

| Estilo ng pangangalakal | Iminungkahing Panahon ng RSI | Advantages | considerations |

| Day Trading | 9-10 | Mabilis na mag-react, kumukuha ng mga panandaliang paggalaw | Mas mataas na potensyal para sa mga maling signal |

| Pag-indayog Trading | 12-16 | Binabalanse ang sensitivity at pag-filter ng ingay | Nangangailangan ng maingat na pagsubaybay at pagsasaayos |

| Posisyon Trading | 20-25 | Sinasala ang panandaliang ingay na nakatutok sa mga uso | Maaaring huli ang mga signal; nangangailangan ng pasensya |

4. Interpretasyon at Application ng RSI Divergence Signals

Ang pagbibigay-kahulugan at paglalapat ng RSI divergence signal nang tama ay mahalaga para sa traders na naghahanap upang magamit ang tagapagpahiwatig na ito para sa pagtukoy ng mga potensyal na pagbabago ng trend. Nilalayon ng seksyong ito na gabayan ang mga nagsisimula sa proseso ng pagbibigay-kahulugan sa mga signal ng pagkakaiba-iba ng RSI at kung paano ilapat ang mga ito nang epektibo sa mga desisyon sa pangangalakal.

4.1 Pag-unawa sa RSI Divergence Signals

Ang mga signal ng RSI Divergence ay may dalawang pangunahing anyo: bullish at bearish divergence, ang bawat isa ay nagpapahiwatig ng potensyal na pagbaliktad sa kasalukuyang trend.

- Bullish Divergence: Nagaganap kapag ang presyo ay nagtala ng mas mababang mababang, ngunit ang RSI ay nagmamarka ng mas mataas na mababang. Ito ay nagpapahiwatig ng paghina ng pababang momentum at isang posibleng paparating na upward trend reversal.

- Bearish Divergence: Mangyayari kapag ang presyo ay nakakamit ng isang mas mataas na mataas, ngunit ang RSI ay nagpapakita ng isang mas mababang mataas. Iminumungkahi nito na ang pagtaas ng momentum ay bumababa, na posibleng humantong sa isang pababang pagbabalik ng trend.

4.2 Aplikasyon sa Mga Istratehiya sa Pakikipagkalakalan

Ang paggamit ng mga signal ng pagkakaiba-iba ng RSI sa mga diskarte sa pangangalakal ay nagsasangkot ng ilang mahahalagang hakbang:

- Signal Identification: Una, tukuyin ang isang malinaw na pagkakaiba sa pagitan ng pagkilos ng presyo at ng mga pagbabasa ng RSI. Nangangailangan ito ng nakikitang pagkakaiba sa direksyon ng presyo at mga linya ng trend ng RSI.

- Kumpil: Maghanap ng karagdagang kumpirmasyon ng pagbabago ng trend. Ito ay maaaring isang reversal candlestick pattern, isang breakout mula sa isang trend line, o kumpirmasyon mula sa isa pang indicator.

- Pasukan: Tukuyin ang isang entry point batay sa mga signal ng kumpirmasyon. Traders ay madalas na naghihintay para sa isang partikular na pattern ng candlestick na makumpleto o para sa presyo na masira ang isang tiyak na antas bago ipasok ang a trade.

- Ihinto ang Pagkawala at Take Profit: Magtakda ng stop loss upang pamahalaan ang panganib, kadalasan sa kamakailang mababa o mataas bago ang signal ng divergence. Ang antas ng take profit ay maaaring itakda batay sa pangunahing pagtutol o mga antas ng suporta, o gamit ang ratio ng risk-reward na nakaayon sa tradediskarte ni r.

4.3 Mga Praktikal na Halimbawa

- Halimbawa ng Bullish Divergence: Isipin ang isang senaryo kung saan ang isang presyo ng stock ay bumaba sa isang bagong mababang, ngunit ang RSI ay bumubuo ng isang mas mataas na mababa. Kung ito ay sinusundan ng isang bullish engulfing candlestick pattern, a trader ay maaaring pumasok sa isang mahabang posisyon sa pagsasara ng kandila, na nagtatakda ng stop loss sa ibaba ng kamakailang mababa at isang take profit sa nakaraang antas ng paglaban o paggamit ng 2:1 risk-reward ratio.

- Halimbawa ng Bearish Divergence: Sa kabaligtaran, kung ang isang presyo ng stock ay umabot sa isang bagong mataas na ang RSI ay bumubuo ng isang mas mababang mataas at sinusundan ng isang bearish reversal candlestick pattern, ito ay maaaring magpahiwatig ng isang magandang pagkakataon upang makapasok sa isang maikling posisyon. Ang trader ay magtatakda ng stop loss sa itaas ng kamakailang mataas at isang take profit sa isang kilalang antas ng suporta o batay sa kanilang mga kagustuhan sa risk-reward.

| Hakbang | paglalarawan |

| Signal Identification | Maghanap ng mga pagkakaiba sa pagitan ng mga low/highs ng presyo at RSI lows/highs na nagpapahiwatig ng divergence. |

| Kumpil | Humingi ng mga karagdagang signal (hal., mga pattern ng candlestick, iba pang mga indicator) upang kumpirmahin ang pagbabaligtad ng trend. |

| Pasukan | Ipasok ang trade batay sa mga signal ng kumpirmasyon, isinasaalang-alang ang pinakamainam na timing at konteksto ng merkado. |

| Ihinto ang Pagkawala at Dalhin ang Profit | Itakda ang stop loss sa kamakailang mababa/mataas bago ang divergence at kunin ang kita sa mga madiskarteng antas. |

5. Pagsasama-sama ng RSI Divergence sa Iba Pang Mga Indicator

Upang mapahusay ang pagiging epektibo ng mga signal ng RSI Divergence, tradeMadalas silang pinagsama ng rs sa iba pang mga teknikal na tagapagpahiwatig. Ang multifaceted na diskarte na ito ay tumutulong sa pagkumpirma ng mga signal, bawasan ang mga maling positibo, at pagbutihin ang pangkalahatang proseso ng paggawa ng desisyon. Gagabayan ng seksyong ito ang mga nagsisimula sa kung paano epektibong pagsamahin ang RSI Divergence sa iba pang mga indicator upang lumikha ng mas matatag na diskarte sa pangangalakal.

5.1 Mga Pangunahing Tagapagpahiwatig na Pagsamahin sa RSI Divergence

- Mga Moving Average (MA): Ang Moving Average ay nagpapakinis ng data ng presyo upang lumikha ng isang linyang dumadaloy, na ginagawang mas madaling matukoy ang direksyon ng trend. Ang pagsasama-sama ng RSI Divergence sa mga MA (gaya ng 50-araw o 200-araw na MA) ay maaaring makatulong na kumpirmahin ang lakas ng pagbaligtad ng trend.

- MACD (Paglipat ng Average na Pagkakaiba-iba ng Pagkakaiba): Sinusukat ng MACD ang momentum ng isang asset sa pamamagitan ng paghahambing ng dalawang moving average. Ang pagkakaiba-iba sa pagitan ng MACD at ng pagkilos ng presyo, kapag nagaganap kasama ng RSI Divergence, ay maaaring magbigay ng mas malakas na signal para sa isang potensyal na pagbabago ng trend.

- Stochastic osileytor: Katulad ng RSI, sinusukat ng Stochastic Oscillator ang momentum ng mga paggalaw ng presyo. Kapag ang parehong mga tagapagpahiwatig ng Stochastic at RSI ay nagpapakita ng pagkakaiba sa presyo nang sabay-sabay, maaari itong magpahiwatig ng mataas na posibilidad ng pagbabalik ng trend.

- Dami ng Mga Indicator: Ang mga indicator ng volume, gaya ng On-Balance Volume (OBV), ay maaaring kumpirmahin ang lakas ng isang trend reversal na hudyat ng RSI Divergence. Ang pagtaas ng volume sa direksyon ng pagbabalik ay nagdaragdag ng kredibilidad sa signal.

5.2 Paano Pagsamahin ang mga Indicator sa RSI Divergence

- Pagkumpirma ng Trend: Gamitin ang Moving Averages para kumpirmahin ang pangkalahatang direksyon ng trend. Ang isang bullish RSI Divergence sa isang uptrend o isang bearish divergence sa isang downtrend ay maaaring maging isang malakas na signal.

- Pagkumpirma ng Momentum: Makakatulong ang MACD na kumpirmahin ang pagbabago ng momentum na iminungkahi ng RSI Divergence. Hanapin ang linya ng MACD upang tumawid sa linya ng signal nito o magpakita ng pagkakaiba-iba na nakahanay sa signal ng RSI.

- Pagpapatunay gamit ang Stochastic Oscillator: Kumpirmahin ang RSI Divergence na may divergence sa Stochastic Oscillator, lalo na sa mga overbought o oversold na mga rehiyon.

- Kumpirmasyon ng Dami: Suriin ang mga indicator ng volume upang matiyak na sinusuportahan ng volume ang reversal signal. Ang pagtaas ng volume sa direksyon ng pagbabalik ay nagbibigay ng bigat sa signal ng divergence.

5.3 Praktikal na Aplikasyon at Mga Halimbawa

- Pinagsasama ang RSI at MACD: Kung ang RSI ay nagpapakita ng bullish divergence sa parehong oras na ang MACD ay tumatawid sa itaas ng linya ng signal nito, ito ay maaaring isang malakas na signal ng pagbili.

- RSI Divergence at Moving Averages: Nakikita ang RSI Divergence habang ang presyo ay papalapit sa isang makabuluhang paglipat average (tulad ng 200-araw na MA) ay maaaring magpahiwatig ng isang potensyal na bounce sa MA, na nagpapatunay ng isang pagbabago ng trend.

5.4 Pinakamahuhusay na Kasanayan para sa Pagsasama-sama ng mga Indicator

- Iwasan ang Redundancy: Pumili ng mga indicator na nagbibigay ng iba't ibang uri ng impormasyon (trend, momentum, volume) para maiwasan ang mga redundant na signal.

- Hanapin ang Confluence: Ang pinakamahusay na mga signal ay nangyayari kapag mayroong pagsasama sa pagitan ng maraming mga tagapagpahiwatig, na nagmumungkahi ng isang mas mataas na posibilidad ng isang matagumpay trade.

- Backtesting: Laging backtest ang iyong diskarte sa makasaysayang data upang matiyak ang pagiging epektibo nito bago ilapat ito sa mga totoong sitwasyon ng kalakalan.

| Nagtuturo | Layunin | Paano Pagsamahin sa RSI Divergence |

| Paglilipat Average | Pagkumpirma ng takbo | Kumpirmahin ang direksyon ng trend gamit ang mga MA. |

| MACD | Pagkumpirma ng momentum | Maghanap ng MACD line crossovers at divergence. |

| Stochastic osileytor | Momentum at overbought/oversold na antas | Kumpirmahin ang divergence lalo na sa matinding antas. |

| Dami ng Mga Indicator | Kumpirmahin ang lakas ng pagbabago ng trend | Suriin ang pagtaas ng volume sa direksyon ng pagbaliktad. |

6. Pamamahala ng Panganib sa RSI Divergence Trading

Ang epektibong pamamahala sa peligro ay mahalaga kapag nakikipagkalakalan sa RSI Divergence, tulad ng anumang diskarte sa pangangalakal. Tatalakayin sa bahaging ito kung paano tradeMaaaring ipatupad ng mga rs ang mga diskarte sa pamamahala ng peligro upang mapangalagaan ang kanilang mga pamumuhunan habang ginagamit ang mga signal ng RSI Divergence. Ang layunin ay tulungan ang mga baguhan na maunawaan ang kahalagahan ng pamamahala sa panganib at magbigay ng mga praktikal na pamamaraan upang mailapat ang mga prinsipyong ito sa kanilang mga aktibidad sa pangangalakal.

6.1 Pagtatakda ng Stop Loss

Ang isa sa mga pangunahing aspeto ng pamamahala sa peligro ay ang paggamit ng mga stop-loss order. Kapag nakikipagkalakalan sa mga signal ng RSI Divergence:

- Para sa Bullish Divergence: Ilagay ang stop loss sa ibaba lamang ng pinakakamakailang mababang sa pagkilos ng presyo na tumutugma sa signal ng divergence.

- Para sa Bearish Divergence: Itakda ang stop loss sa itaas lamang ng kamakailang mataas na nauugnay sa divergence.

Ang diskarte na ito ay nakakatulong na limitahan ang mga potensyal na pagkalugi kung ang merkado ay hindi gumagalaw sa inaasahang direksyon pagkatapos ng isang divergence signal.

6.2 Sukat ng Posisyon

Ang pagpapalaki ng posisyon ay mahalaga upang pamahalaan ang dami ng panganib na kinuha sa bawat isa trade. Kabilang dito ang pagtukoy kung magkano ang kapital na ilalaan sa a trade batay sa stop loss at ang trader's risk tolerance. Ang isang karaniwang tuntunin ay ipagsapalaran ang hindi hihigit sa 1-2% ng kapital ng kalakalan sa isang solong trade. Sa ganitong paraan, kahit na ang isang serye ng mga pagkalugi ay hindi makakaapekto nang malaki sa kabuuang kapital.

6.3 Paggamit ng Take Profit Orders

Habang nagpoprotekta ang mga stop losses laban sa malalaking pagkalugi, ang mga order ng take profit ay ginagamit upang ma-secure ang mga kita sa isang paunang natukoy na antas ng presyo. Ang pagtatakda ng mga antas ng take profit ay nangangailangan ng pagsusuri sa chart para sa potensyal na paglaban (sa isang bullish setup) o mga antas ng suporta (sa isang bearish na setup) kung saan maaaring mag-reverse ang presyo.

6.4 Diversification

sari-saring uri sa iba't ibang asset o diskarte ay maaaring mabawasan ang panganib. Kapag nakikipagkalakalan batay sa mga signal ng RSI Divergence, isaalang-alang ang paglalapat ng diskarte sa iba't ibang market o instrumento. Ang diskarte na ito ay kumakalat ng panganib at maaaring maprotektahan ang portfolio mula sa pagkasumpungin sa isang asset.

6.5 Patuloy na Pagsubaybay at Pagsasaayos

Ang mga merkado ay dynamic, at ang mga kondisyon ay maaaring mabilis na magbago. Ang patuloy na pagsubaybay sa mga bukas na posisyon ay nagbibigay-daan traders upang ayusin ang mga stop loss, kumuha ng mga order ng tubo, o manu-manong isara ang mga posisyon upang tumugon sa bagong impormasyon o paggalaw ng merkado. Ang kakayahang umangkop na ito ay maaaring makabuluhang mapahusay ang pamamahala sa peligro.

6.6 Halimbawa ng Praktikal na Pamamahala sa Panganib

Ipagpalagay a trader ay may $10,000 trading account at sumusunod sa 2% na panuntunan sa panganib, dapat silang magsapalaran ng hindi hihigit sa $200 sa isang solong trade. Kung ang stop loss ay nakatakda 50 pips ang layo mula sa entry point sa a Forex trade, ang laki ng posisyon ay dapat isaayos upang ang bawat paggalaw ng pip ay katumbas ng hindi hihigit sa $4 ($200 na panganib na hinati sa 50 pips).

| Pamamahala ng Panganib na Teknik | paglalarawan |

| Pagtatakda ng Stop Loss | Ilagay ang mga stop loss upang limitahan ang mga potensyal na pagkalugi, batay sa mga kamakailang lows/highs mula sa divergence signal. |

| Sukat ng Posisyon | Tukuyin ang trade laki batay sa distansya ng stop loss at pagpapaubaya sa panganib, kadalasan ay 1-2% ng kapital. |

| Paggamit ng Take Profit Orders | Itakda ang mga antas ng take profit sa mga madiskarteng punto upang ma-secure ang mga kita bago ang mga potensyal na pagbabago ng trend. |

| sari-saring uri | Ikalat ang panganib sa pamamagitan ng paglalapat ng diskarte sa iba't ibang asset o instrumento. |

| Patuloy na Pagsubaybay at Pagsasaayos | Ayusin ang stop loss, take profit, o isara ang mga posisyon habang nagbabago ang mga kondisyon ng merkado. |